老後2000万円問題はなぜ叫ばれる?本当に必要な金額を計算しよう

お金のすべて

お金のすべて2019年、金融庁 金融審議会「市場ワーキング・グループ」の報告書をきっかけに、老後、標準的な生活を送るためには、公的年金以外に2000万円が必要となる、いわゆる「老後2000万円問題」がニュースなどで話題になりました。

しかし、発表時の影響や批判の声があまりに大きかったため、同報告書を事実上撤回しています。

そのため老後2000万円問題の議論は下火になっていましたが、度重なる商品やサービスの値上げにより、老後の生活費に不安を覚え始めた人も多いのではないでしょうか?

そこでこの記事では、老後2000万円問題についてわかりやすく解説し、なぜ老後に2000万円が必要だと言われるのか?本当に2000万円で足りるのか?検証していきます。

最後に、老後2000万円問題の対策としておすすめの資産形成方法も紹介しています。

この記事を最後までお読みいただくことで、老後2000万円問題の内容が理解でき、ご自身が老後いくら必要なのかイメージできるようになるでしょう。

老後2000万円問題とは?

老後2000万円問題という言葉は、2019年6月に発表された「金融審議会 市場ワーキング・グループ報告書」 をきっかけに使われるようになりました。

これは仮に公的年金だけで老後、標準的な生活を送ろうとすると、毎月約5.5万円が不足し、65歳以降30年間生きるには約2000万円の資金が必要という内容です。

同発表によって、公的年金だけでは生活できないという不安がまたたく間に国民に広まり、SNSなどを通して情報が拡散。いつしかこの問題は「老後2000万円問題」と言われるようになっていきました。

老後2000万円が足りなくなると言われ始めた理由

老後2000万円問題は、夫65歳以上、妻60歳以上の夫婦のみの高齢夫婦無職世帯をモデルケースとして算出されています。

実際に計算に使用されたモデルケースをもとに、なぜ老後2000万円が必要なのか?その内訳を見ていきましょう。

同モデルケースでは、公的年金を含めた実収入が20万9,198円、標準的な生活を送るための生活費が26万3,718円としています。

そのため標準的な生活を送るためには約5.5万円毎月貯蓄を取り崩すことになります。

そこで定年退職後30年生きるとして、5.5万円×12ヶ月×30年で計算をすると2000万円の貯蓄が必要。

つまり老後、標準的な生活をするためには「公的年金とは別に」2000万円が必要ということです。

老後2000万円問題の現状とコロナによる影響

2019年6月に老後2000万円問題が発表されて以降、老後の資金準備に有効とされているiDeCoやつみたてNISAの申込件数が増加していきました。

さらに新型コロナウイルスの感染拡大により、国民の資産運用への関心は高まっていくことになります。考えられる理由としては、主に次の3つです。

自粛要請にともなう雇用環境の悪化

新型コロナウイルスの感染拡大を抑えるため、国や自治体が企業に活動の自粛や休止を要請したことで、倒産や従業員の解雇が増加。老後の不安や将来の不確実性が高まり、国民が資産運用を検討するようになった。

リモートワークの影響

外出の自粛から、リモートワークを導入する企業が増加。自宅にいる時間が多くなったことにより、家計の無駄の見直しや、資産運用に関する学びの時間が増加した。

企業業績の悪化

企業の業績が悪化したことで、株価や投資信託などの価格が急落。購入のチャンスととらえる人が増えた。

確かに老後2000万円問題や新型コロナウイルスの感染拡大など、老後や将来が不安になる出来事が続きましたが、本当に老後に2000万円用意する必要があるのでしょうか?もう少し掘り下げて考えてみましょう。

本当に老後2000万円は必要?

老後2000万円問題は、総務省が想定した高齢夫婦無職世帯をモデルケースとして計算されています。

そのため、老後すべての世帯が2000万円以上必要ということではありません。老後資金を考慮する上では、個別に以下の点を考慮すると良いでしょう。

平均寿命は伸びている

老後2000万円問題は、65歳以降30年間生きるという前提での金額です。

ただ厚生労働省が発表している令和3年度簡易生命表によると、男性の平均寿命は81.47歳、女性は87.57歳となっているため、平均寿命から考えるなら、65歳以降30年分も老後資金を用意する必要はないかもしれません。

しかし平均寿命は毎年ほぼ着実に伸び続けていること、令和4年9月時点で100歳以上の高齢者は約9万人いることから、現在の平均寿命よりも長く生きる可能性については考慮しておくべきでしょう。

出典:「令和3年簡易生命表の概況」厚生労働省、「百歳プレスリリース」厚生労働省

退職金が減っている

厚生労働省が発表している就労条件総合調査によると、企業が給付する退職金額は減少傾向にあります。

雇用の流動化や、企業型確定拠出年金の普及により退職金を前払いする企業が増えたことも影響していると考えられますが、いずれにしても老後生活を送る上で重要な退職金が減少傾向にあることを踏まえて準備しておく必要があります。

| 年度 | 退職給付額 |

|---|---|

| 平成15年 | 2,499万円 |

| 平成20年 | 2,323万円 |

| 平成25年 | 1,941万円 |

| 平成30年 | 1,788万円 |

出典:「平成15年就労条件総合調査の概況」及び「平成30年就労条件総合調査の概要」厚生労働省をもとに筆者作成

働き方の多様化

新型コロナウイルスをきっかけとした企業の倒産や従業員の解雇、給与の減少などにより、兼業や副業、フリーランスなど多様な働き方への期待が高まりつつあります。

政府としても、こうした多様な働き方を支援するルール整備を推進しており、今後も働き方の多様化は進んでいくと考えられます。

定年退職後も働けば、公的年金の不足額を補うことができるため、老後に向けて用意すべき金額は減らせる可能性があります。ただし高齢になれば病気のリスクも高まるため、いつまでも働けるとは限りません。

老後はあまり労働に依存しすぎない収入源も、早い段階で確保しておく必要があるでしょう。

そもそも2000万円で足りる?

老後生活をしていくうえで、本当に2000万円あれば足りるのでしょうか?

老後の生活資金を、最新の総務省のモデルケースを使ってシミュレーションしてみましょう。

実際にご自身の老後資金をシミュレーションするうえで参考にしてください。

老後もらえる年金額と生活費の目安額

65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の家計収支(2021)によると実収入のうち可処分所得※は20万5,911円、支出が22万4,436円です。

つまり夫婦高齢者無職世帯が標準的な生活を送るためには、約1万9千円足りないことになります。

【65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の家計収支】の家計収支-2-1200x516.png)

出典:総務省統計局 家計調査報告 家計収支編 2021年(令和3年)平均結果の概要

では65歳以上の単身無職世帯(高齢単身無職世帯)の場合はどうでしょうか?

実収入のうち可処分所得※は12万3,074円、支出が13万2,476円です。

つまり高齢単身無職世帯が標準的な生活を送るためには、約1万円足りないことになります。

【65歳以上の単身無職世帯(高齢単身無職世帯)の家計収支】の家計収支-1200x504.webp)

出典:総務省統計局 家計調査報告 家計収支編 2021年(令和3年)平均結果の概要

※可処分所得・・・収入のうち税金や社会保障料などを差し引いて、ご自身が自由に使える収入のこと

2000万円で何年間生活できる?

上記の金額をもとに社会保障料や物価の変動を考慮しない前提で計算すると、仮に老後2000万円用意していた場合には、65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)は2000万円÷1万9千円÷12ヶ月=約87年、単身無職世帯(高齢単身無職世帯)は2000万円÷1万円÷12ヶ月=約167年生活できることになります。

ただし、ここで紹介している事例は、あくまでも総務省が紹介している事例をもとに物価上昇等を考慮せずに計算しているだけのため、同じ条件が全員に当てはまるものではありません。

また、公益財団法人生命保険文化センターの行った調査では、夫婦2人で老後生活を送る上で必要と考える最低日常生活費は月額で平均23.2万円、ゆとりある老後生活を送るための費用として最低日常生活費以外に必要と考える金額は平均14.8万円、ゆとりある老後生活費は平均37.9万円という結果が出ており、老後資金が2000万円では足らない可能性の調査結果もあることに注意が必要です。

出典:公益財団法人生命保険文化センター「老後の生活費はいくらくらい必要と考える?」

ここで紹介した計算例をもとに、老後の収入や生活費をご自身のケースに置き換えて実際に計算してみましょう。

実際に計算してみると、老後は2000万円以上必要になるかもしれません。

老後資金が足りなくなる人の特徴とは?

老後、生活資金が足りなくなる可能性がある人の特徴を3つ紹介します。

ライフプランの見通しが甘い人

先に紹介した総務省の統計数字の事例ですと、2000万円で老後ある程度の期間の生活ができる見込みがあります。

しかし、ここで実際にご自身のケースで計算せず、簡単に安心してしまった人は、老後資金が足りなくなるかもしれません。なぜなら老後はただ生活費がまかなえればよいというものではないからです。

総務省統計の支出は、あくまでも標準的な生活を送るための支出のことであり、旅行や趣味などのゆとり資金や住居のリフォーム代、介護施設に入るときの一時金などは、ほぼ含まれていません。

実際に老後生活資金を考えるときは、毎月の生活費だけをもとに考えるのではなく、趣味や旅行、急な一時金(多額の医療費、介護施設入居時の一時金など)も十分考慮しておくことが重要です。

退職金で始めた資産運用に失敗

退職金を受け取る時期が近づくと、退職金の運用を勧められる機会が増えるでしょう。

運用商品や運用すること自体に問題はありません。しかしこうした運用商品は、リスクを理解した上で運用をしないと大切な老後資金を失う可能性もあります。

収入が公的年金のみになると運用でリスクを取りにくくなるため、運用の損失があっても収入で補える現役のうちに、運用経験を積み、金融知識を高めておくことが必要です。

老後働けば良いと考えている

老後の生活費の不足は働いてまかなえば良いと考えている人も、老後資金が足りなくなる可能性があります。

高齢になるほど病気で働けなくなるリスクは高まり、また単純労働は将来的にAIやロボットで代替される可能性もありますので、相応のスキルや人脈がなければ、老後収入を得ることが難しくなるかもしれません。

老後2000万円問題対策におすすめの資産形成方法

老後2000万円問題が心配な方の対策方法としては、不労所得をつくる方法と、投資に関する税制優遇を活用して効率的に資産を増やす方法の2つが考えられます。

不労所得を得るための代表的な資産形成方法としては不動産投資があります。また税制優遇を活用する方法としては、NISAやiDeCoを活用する方法があります。

不動産投資

不動産投資とはマンションやアパートなどの不動産を購入して賃貸に出し、入居者から家賃収入を得る方法です。

家賃収入は公的年金の上乗せ収入になるうえ、入居者がいる限り収入が得られるため、病気やケガで働けなくても、収入が継続して入ることが期待できます。

家賃収入を得ることで毎月の収入が増えるため、老後生活による貯蓄の取崩額が減少する可能性があります。家賃収入の金額によっては、公的年金と家賃収入の合計額が生活費を上回り、貯蓄ができるかもしれません。

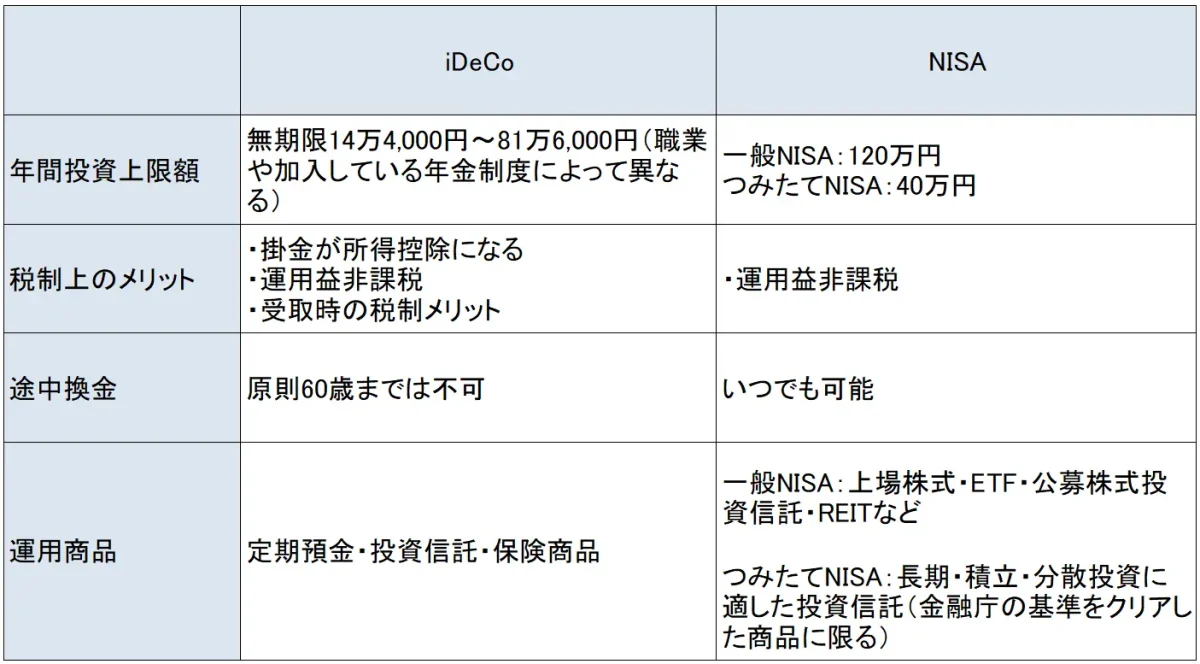

iDeCo

iDeCo(イデコ)とは個人型確定拠出年金のことで、老後の資産形成を後押しするための制度で、掛金を拠出して(払って)、ご自身で商品を選んで運用する制度です。

運用次第では大きく資産を増やせる可能性があるうえ、掛金が全額所得控除になる、運用益に税金がかからない、受取時の税制メリットなど3つの税制優遇があります。

iDeCoは掛金が原則60歳まで引き出しできないというデメリットがありますが、掛金の所得控除や受取時の税制優遇はiDeCoならではのメリットです。したい人はiDeCoの活用を検討してみましょう。

【iDeCoとNISAの違い】

まとめ

老後2000万円問題が一時期話題になりましたが、同問題の発端となった報告書は撤回されたため、あまり気にしていなかった人もいるでしょう。

しかし、老後の収入や支出から必要額を計算してみると、老後2000万円では済まないケースも考えられます。

老後の生活資金に不安がある人は、老後いくら不足するのか計算をしてみましょう。

老後の生活資金の不足を補うには、入居者がいる限り家賃収入が入り続ける不動産投資がおすすめです。入居者がいる限り、仮に働けなくなっても収入が途絶える心配もありません。

老後の資産形成な方法として、不動産投資に興味がある人は、まずは情報収集のためにセミナーに参加してみましょう。

※本記事の掲載内容は、掲載時点(2023年1月)の法令・情報等により基づいておりますが、その内容の正確性、信頼性等を保証するものではなく、本記事の情報に基づいて被ったいかなる損害についても、運営者及び情報提供者は一切の責任を負いません。

この記事のキーワード Target Keywords

監修:小泉 由貴乃(レイビー編集長)

管理業務主任者、マンション管理士、3級ファイナンシャル・プランニング技能士